Абсолютное большинство граждан РФ сегодня имеют один, а иногда и несколько полисов. Договоры страхования гарантируют возмещение материального ущерба, вреда здоровью, ответственность перед третьими лицами. При этом, деятельность страховой компании — это сложный многоэтапный процесс, в котором органично и оптимально сочетаются интересы государства, гражданина и предпринимателя.

Организация страховой деятельности

Обычный гражданин, трезво оценивающий реалии современной жизни, отлично понимает, что его существование полно рисков и опасностей объективного и субъективного характера. Равно и работодатели осознают, что их сотрудники могут пострадать на производстве или нанести своими действиями вред посторонним людям.

Исходя из этого, по собственному волеизъявлению или вынужденно проводится страхование частных и должностных лиц. Под этим понятием подразумевается обязательство компании провести выплату своему клиенту или пострадавшей по его вине стороне при возникновении определенных событий. Их перечень разрабатывается централизовано на государственном уровне или определяется человеком самостоятельно, на основании анализа собственной ситуации и возможных перспектив ее развития.

В процессе заключения и выполнения страховых договоров, как правило, принимают участие два фигуранта:

- Компания. Разрабатывает и продает страховые продукты, за счет чего создается денежный фонд, из которого проводятся выплаты.

- Клиент. Определяет сам или принимает готовые условия сделки, делает взносы. Пользуется защитой на протяжении срока действия соглашения.

Обратите внимание! Под категорию клиентов попадают физические и юридические лица, государственные и коммерческие организации. Защита может распространяться на материальные предметы, события, в том числе и на потерю прибыли.

Виды страховой деятельности

Страховое дело имеет долгую историю существования, начавшуюся с появления первых товарно-денежных отношений. Сегодня это перспективное направления бизнеса. Все большее количество граждан РФ вольно или невольно вовлекаются в него, представляя собой огромный по объему электорат потенциальных вкладчиков.

Сегодня деятельность страховых компаний ориентирована на такие направления:

- Коммерческое. Представляет собой отношения, сутью которых является создание фонда при условии значительного превышения объема взносов над суммами выплат.

- Инвестиционное. Тут вклады клиентов перечисляются в различные финансовые проекты с возможностью получения части прибыли. При накопительном варианте взносы используются в таких банковских операциях, как выдача займов и кредитов.

Важно! В государстве имеется собственный фонд, являющимся резервом для обеспечения выплат клиентом в тех случаях, когда страховщик становится неплатежеспособным по тем или иным причинам.

Деятельность страховых компаний

По направлению своей деятельности и сфере предоставления услуг компании подразделяются на узкоспециальные и универсальные, регионального и федерального уровня, мелкими, средними и крупными, отдельными и собранными в группу.

Начальным этапом деятельности компании является создание положения про организацию, уставного капитала и регистрация как плательщика налогов. В заключение подается заявка на получение лицензии с указанием сферы услуг, которые планируется реализовывать. Лицензия выдается Центральным банком сроком на 5-10 лет и продлевается по мере необходимости. Отзыв проводится в случае нарушения компанией финансового и антимонопольного законодательства, нарушения своих обязательств, большого количества обоснованных жалоб.

Обратите внимание! В зависимости от объема и видов нарушений действие лицензии может быть аннулировано или временно приостановлено до устранения недостатков.

Регулирование страховой деятельности

Поскольку организация страховой деятельности возложена на государство, оно через свои надзирающие органы осуществляет за ней контроль. Страховщик распоряжается деньгами вкладчиков, и несет ответственность за выполнение взятых обязательств при наступлении исполнительного периода. На государственном уровне разработано и внедрено несколько правовых актов, регулирующих отношения сторон и определяющий уровень ответственности каждой.

Сегодня данная сфера регламентируется следующими федеральными законами:

- «Об организации страхового дела»;

- «Об основах обязательного пенсионного страхования»;

- «Об обязательном медицинском страховании»;

- «Об ОСАГО»;

- Гражданский кодекс.

Обратите внимание! При умышленном нарушении законодательства виновные могут быть привлечены к материальной, административной и уголовной ответственности.

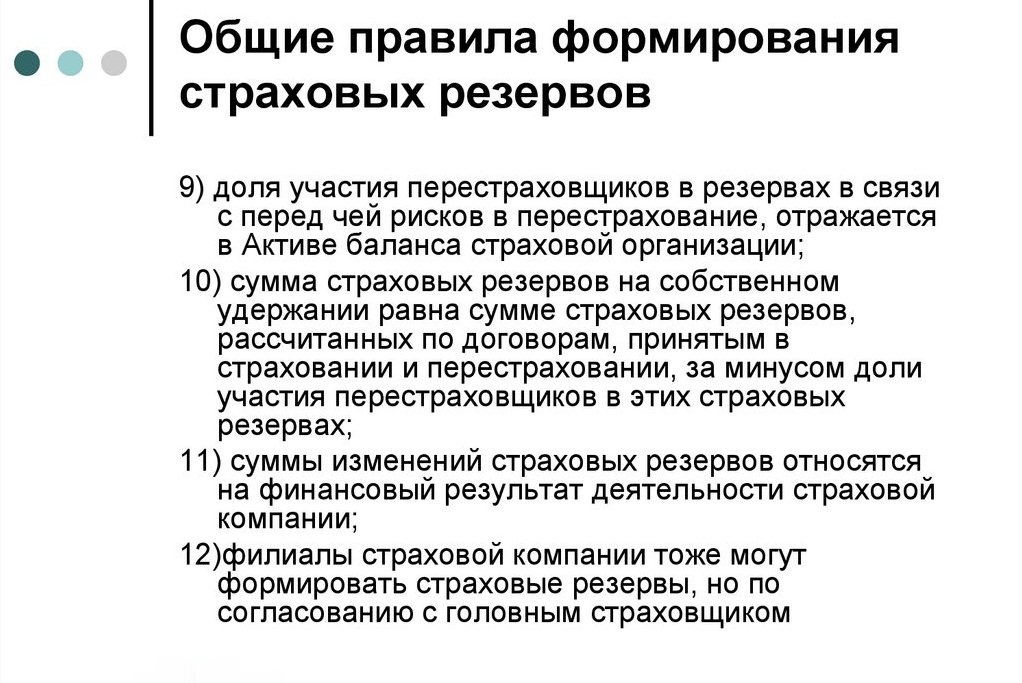

Формирование страховых резервов

Одним из основополагающих принципов страхового дела является эквивалентность. Подразумевается превышение доходов компании над ее расходами. Под доходами подразумевается сумма взносов клиентов и прибыль от инвестирования денег в перспективные программы. В результате образуется фонд, размер которого обуславливается оборотом и сферой охвата.

Расходы — это траты на содержание самой организации (сотрудники, оборудование, транспорт, здания) плюс выплаты по страховым случаям. Здесь добавляется и принцип случайности. Компания определяет вероятность наступления тех или иных событий и оптимальный вариант их компенсации. При таком раскладе фонд всегда наполненный, а финансовая структура выполняет свои обязательства, оставаясь в прибыли.

Особенность личного страхования

В сферу личного страхования входят такие риски, как смерть, несчастный случай и болезнь, повлекшая временную или постоянную нетрудоспособность. Не считаются страховыми событиями последствия, наступившие в результате обстоятельств, которые охватывают большие территории и слои населения. К таковым относятся народные волнения, войны, революции и техногенные катастрофы. При любом исходе не проводятся выплаты, когда клиент получил вред для здоровья во время совершения преступления или действовал умышленно с целью получения выгоды.

Таким образом, страхование — это хорошо продуманная система, учитывающая интересы всех сторон. Главное — сделать правильный выбор и не оттягивать его реализацию.